- Welche Steuern musst du als Deutscher in Zypern wirklich zahlen? - 8. Juli 2025

- PlayStation 6 und Xbox Next: Das sagen aktuelle Leaks und Insider - 30. Juni 2025

- PS6 vs. Xbox Next – Wer gewinnt das Duell der Konsolenzukunft? - 30. Juni 2025

Zusammenbruch der Silicon Valley Bank: Warum die Hauptbank für Technologie-Startups im Silicon Valley gescheitert ist.

Am Freitag gab es einen lauten Knall an den Finanzmärkten: Der 16. größte Bank in den USA platzte plötzlich und das Bankrott wurde der zweitgrößte in der Geschichte der amerikanischen Geschäftsbanken. In diesem Artikel klären wir, was passiert ist und wie es uns alle beeinflussen könnte.

Im übrigen die Risk Managerin der Bank Frau Laura Izurieta, hat den Bank in April 2022 verlassen und seit dem blieb die Stelle unbesetzt. Wer Strategisch denken kann, dem würde hier schon die ersten Allarmglocken ausgelöst.

Alles begann mit einer Bank für „Techies wie Zuckerbergs“

Vor 40 Jahren (1983) wurde in Kalifornien eine Bank gegründet, die sich auf Start-ups spezialisierte. Sie beschloss hauptsächlich kluge Köpfe zu bedienen, die viel Geld von Risikokapitalgebern anziehen, um aussichtsreiche neue Unternehmen zu gründen.

Da sich das Ganze in Silicon Valley abspielte und die Bank Silicon Valley Bank (SVB) hieß, erwies sich dieses Geschäftsmodell als äußerst erfolgreich.

Denn Silicon Valley wurde zur Wiege für schnell wachsende Technologieunternehmen, die in den nächsten Jahrzehnten buchstäblich Geld schaufelten (und natürlich einen Teil davon in die Bank legten).

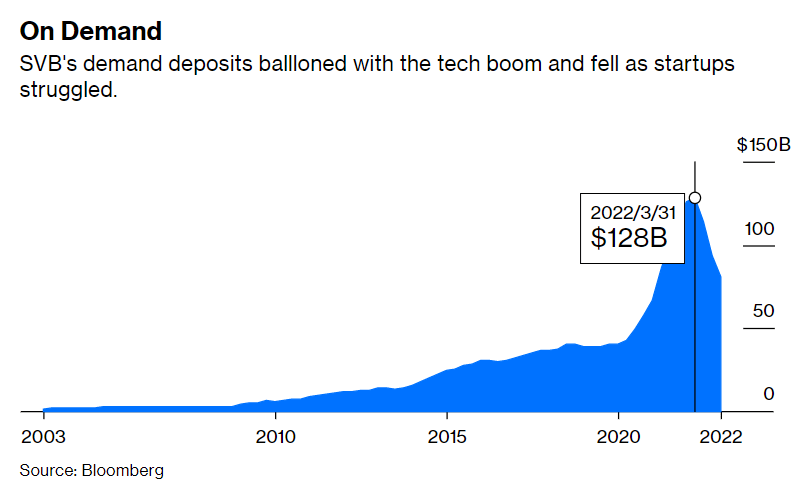

In den Jahren 2020-2021 erlebte die Technologiebranche in den USA einen weiteren Boom: Unter dem Vorwand des Kampfes gegen COVID-19 wurden unvorstellbar riesige Geldsummen in das Finanzsystem gepumpt, und ein erheblicher Teil davon floss genau in die Finanzierung von „trendigen“ schnell wachsenden Technologieunternehmen.

Der Nasdaq-100 Index stieg in diesen zwei Jahren um fast das Doppelte, und Start-ups konkurrierten um die Durchführung von Börsengängen (IPOs) und zogen in industriellem Maßstab direkt Kapital von Risikokapitalgebern an.

Es ist nicht verwunderlich, dass das Geschäft der SVB-Bank, die alle diese Technologie-Start-ups bediente, ebenfalls wie Hefe wuchs. Das Volumen der Einlagen ihrer Kunden hat sich in diesem Zeitraum mehr als verdreifacht (genauso wie die Aktienkurse der Bank) und erreichte Anfang 2022 etwa 200 Milliarden US-Dollar – sodass die Silicon Valley Bank zur 16. größten Bank in den USA (und zur zweitgrößten in Kalifornien) wurde.

Jede Bank freut sich natürlich, wenn ihr viel Geld gebracht wird. Aber mit viel Geld kommt auch große Verantwortung: Es muss entschieden werden, wo es investiert werden soll – damit es angenehme Gewinne für die Eigentümer dieser Bank erwirtschaftet.

Und genau hier wird es interessant!

Das klassische Geschäftsmodell jeder Bank besteht darin, möglichst viele Einlagen zu niedrigeren Zinssätzen zu sammeln und diese Gelder als höher verzinste Kredite an zuverlässige Unternehmen zu vergeben.

Im Falle der Silicon Valley Bank war dies etwas problematisch: Die meisten dieser Start-ups im Silicon Valley ähneln nicht wirklich „zuverlässigen Unternehmen“ (dort haben die Jungs hauptsächlich schöne Bilder mit dem Versprechen eines starken Umsatzwachstums in der Zukunft – und keine stabilen Geldströme und starken Sicherheiten). Aber es gab bei ihnen auch keinen besonderen Geldmangel:

Die Investoren haben in den Jahren 2020-2021 buchstäblich Schlange gestanden, um diesen Start-up-Unternehmen Geldsäcke zu geben.

Deshalb beschloss die SVB, dass es sinnvoll wäre, das Geld am Aktienmarkt anzulegen. Nein, natürlich sind sie nicht gegangen, um Tesla-Aktien zu hebeln – das wäre zu viel gewesen. Aber warum nicht zuverlässige Anleihen der US-Regierung (US-Treasuries) oder hypothekenbesicherte Wertpapiere mit guter Besicherung in Form von Immobilien zu kaufen?

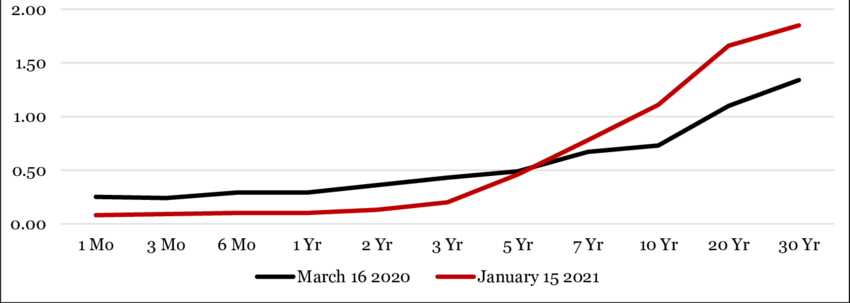

Und jetzt erinnern wir uns daran, welche Rendite zuverlässige Dollar-Anleihen in diesem Zeitraum hatten:

Die Federal Reserve der USA senkte damals den Zinssatz fast auf null (im Namen der Rettung der Wirtschaft vor den Covid-Schrecken), sodass eine Platzierung von Geldern in zuverlässigen US-Treasuries auf Sicht von ein oder zwei Jahren etwa null Rendite brachte.

Die Banker der Silicon Valley Bank dachten, dass man bei einer Investition unter 0% nicht viel verdienen würde (sie müssten schließlich auch alle aktuellen Ausgaben wie Gehälter für Mitarbeiter, Miete für Büros usw. bezahlen).

Die Lösung war einfach:

Die Banker legten den Löwenanteil ihres vorhandenen Kapitals in längere Papiere mit einer Laufzeit von 5-10 Jahren (hauptsächlich Hypotheken), die zu diesem Zeitpunkt eine Rendite von etwas mehr als 1,5% p.a. hatten.

Dabei zahlten sie ihren Kunden für angezogene Einlagen fast keine Rendite – eine schöne Marge, oder?

Wie steigende Zinssätze Anleihen getötet haben

Jeder Finanzexperte weiß: Wenn man langfristige Anleihen kauft, übernimmt man das Risiko steigender Zinssätze. Wenn man also eine langfristige Anleihe in Zeiten niedriger Zinssätze gekauft hat und die Zinssätze dann plötzlich steigen, dann ist man, um es mit den Worten von Tommy aus dem Film Snatch zu sagen, „PROPER FUCKED“.

Die steigenden Zinsen haben einen Einfluss auf Anleihen, da der Marktwert einer Anleihe, die bereits ausgegeben wurde, abhängig von den aktuellen Marktzinsen ist. Wenn ein Unternehmen eine Anleihe mit einem Zinssatz von 1% bei einer Laufzeit von 50 Jahren ausgegeben hat und der Marktzinssatz steigt ein Jahr später auf 2%, dann wird es für den Inhaber der Anleihe schwierig sein, sie für den Nennwert von $100 zu verkaufen, da Investoren bei anderen Anleihen höhere Zinsen erzielen können.

Der Marktwert der Anleihe wird sinken und der Preis, den der Investor dafür erhalten kann, wird fallen. Wenn der Preis auf $50 fällt, würde ein Käufer, der $50 für die Anleihe bezahlt, eine Rendite von 2% auf seinen Kaufpreis erzielen, was einem jährlichen Coupon von $1 entspricht.

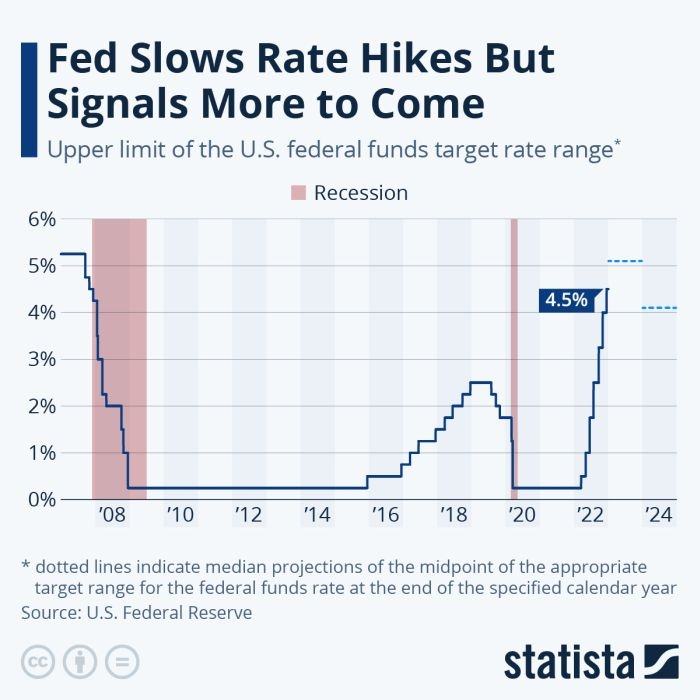

Was befürchtet, ist schnell angerollt

Im Jahr 2022 erhöhte der Vorsitzende der Federal Reserve Bank of the United States die Zinssätze, um der explosionsartigen Inflation entgegenzuwirken, und erhöhte sie von etwa null auf fast 5% (zum aktuellen Zeitpunkt). Dies hatte Auswirkungen auf den Anleihemarkt, da die steigenden Zinssätze die Preise für bereits ausgegebene Anleihen senkten und Investoren zwangen, ihr Portfolio neu zu bewerten.

Offensichtlich hatte das Anleiheportfolio der Silicon Valley Bank in dieser Situation einen Rückgang von 9 bis 17 % im vierten Quartal 2022 gezeigt, was bereits die Größe des Eigenkapitals der Bank überschritt (dh die Differenz zwischen den vorhandenen Vermögenswerten und den Verpflichtungen gegenüber den Einlegern).

Bank Run: Warum es manchmal wichtig ist, der Erste in der Schlange zu sein Interessanterweise war dieser Verlust an sich noch nicht fatal für die Bank – schließlich ermöglichen raffinierte Buchhaltungsstandards, dass er teilweise nicht sofort anerkannt wird (weitere Informationen hier). Und darin steckt sogar eine Logik: Aufgrund des Anstiegs der Zinssätze sinken Anleihen sozusagen vorübergehend. Wenn man sie bis zur Fälligkeit hält, werden sie sich im Laufe der Zeit erholen und alles wird in Ordnung sein.

Aber diese Logik funktioniert nur, wenn die Bank „warten kann“. Und jetzt ist es an der Zeit, daran zu erinnern, dass der größte Teil der Einlagen bei der Silicon Valley Bank sogenannte „on-demand-Einlagen“ sind, die jederzeit abgehoben werden können.

Der planmäßige Abfluss solcher Einlagen aus der Bank begann bereits Mitte 2022. Und dabei gab es keinen bösen Vorsatz seitens der Kunden der Silicon Valley Bank: In der Technologiebranche begann der Abschwung, es war nicht mehr so einfach, neues Investorengeld zu gewinnen – viele Unternehmen begannen also, ihre zuvor angesammelten Reserven aktiv zu „verbrauchen“.

Aber für die SVB Bank fühlte sich das an wie die allmähliche Aktivierung einer Zeitbombe: Denn die Ausgleichung von Einlagenanforderungen musste aus den liquiden Vermögenswerten erfolgen – was bedeutete, dass immer mehr stark verfallene langfristige Anleihen auf der Bilanz verblieben.

Je schneller der Abfluss von Einlagen wurde, desto klarer wurde, dass es nicht möglich sein würde, einfach in diesen Anleihen bis zur Fälligkeit zu bleiben – früher oder später müssten sie mit Verlust verkauft werden, um Mittel zur sofortigen Rückzahlung der Kunden zu erhalten.

Und genau das ist passiert: Im Jahr 2023 musste die Bank diese unglückseligen langfristigen Anleihen mit Verlust verkaufen – und plötzlich wurde allen klar, dass der „König nackt“ war und es faktisch nicht genug Geld für alle gab. Risikokapitalgeber aus dem Silicon Valley riefen sich gegenseitig an und empfahlen, schnell alles Geld von der Silicon Valley Bank abzuheben. Aber es war bereits zu spät…

Es stellt sich heraus, dass die Konzentration von SVB auf einem Sektor dem Bank einen üblen Streich gespielt hat: Wenn sie viele kleine Einzelhandelskunden gehabt hätten, hätte es vielleicht funktioniert. Aber da IT-Startups im Silicon Valley sehr eng miteinander kommunizieren, gab es einen vollständigen Ansturm auf die Bank, als jeder versuchte, sein Geld früher abzuheben (weil der letzte in der Schlange möglicherweise nichts bekommen würde).

Und das vorhersehbare Ergebnis war, dass die Bankenaufsichtsbehörden in den USA am 10. März tatsächlich das Verfahren des SVB-Konkurses begonnen haben.

Der Konkurs der größten Bank Kaliforniens: Wenig Freude am Markt

Alle Transaktionen mit der Bank wurden sofort gestoppt – für eine große Anzahl von Start-ups im Silicon Valley war dies ein echter Schock (viele von ihnen nutzten Silicon Valley Bank als einzigen Ort zur Aufbewahrung von Investoren aufgebrachten Mitteln).

Das amerikanische Einlagensicherungssystem FDIC verspricht bereits kommende Woche mit der Auszahlung an betroffene Einleger zu beginnen – dabei ist der versicherte Betrag $250.000 pro Einzahlung abgedeckt. Aber das ist nur ein Teil des Geldes, etwa 15% des Gesamtbetrags der Einzahlungen. Was mit den anderen Einlegern passieren wird, ist noch unklar.

Der schlimmste Fall wäre, wenn die Angelegenheit in einem vollständigen Konkurs endet, mit allmählichem Verkauf aller Vermögenswerte und Aufteilung des erzielten Geldbetrags unter allen, denen die Bank schuldet. Dieser Prozess wird wahrscheinlich langsam sein – aber trotzdem sollten die Einleger letztendlich den größten Teil ihrer Einlage zurückbekommen (ich denke, mindestens 80% – aber man kann das nur auf Basis einer detaillierten aktuellen Finanzberichterstattung sicher sagen).

Ein positiveres Szenario sieht vor, dass jemand Großes die Bank vollständig aufkauft und das entstandene Loch in der Bilanz mit eigenen Mitteln schließt, im Gegenzug für ein funktionierendes Geschäft (das vor einem Jahr vom Markt ziemlich gut bewertet wurde).

Es ist klar, dass die US-Regulierungsbehörden sich mit aller Kraft für das „gute“ Szenario einsetzen werden – damit alle betroffenen Menschen das bekommen, was ihnen zusteht, sich beruhigen und die negativen Auswirkungen auf die vorherrschenden Stimmungen unter den Finanziers begrenzt bleiben. Aber selbst im schlimmsten Fall sieht es derzeit so aus, dass das Bankrott einer Bank dieses Ausmaßes kaum nach dem Domino-Prinzip zu einem Zusammenbruch des gesamten Finanzsystems führen wird (davor haben in solchen Situationen alle am meisten Angst).

Besonders hart traf es, wie üblich, die Krypto-Community.

Im Silicon Valley Bank lagerten nicht nur klassische IT-Unternehmer ihr Geld, sondern auch Kryptounternehmen. Insbesondere das Unternehmen CIRCLE, das einen der größten Stablecoins USDC verwaltet, hielt dort einen Teil seiner Reserven in diesem Token. Aufgrund solcher Nachrichten fiel USDC in der Nacht von Freitag auf Samstag energisch ab (löste sich vom Wert von 1 US-Dollar) und wird derzeit an verschiedenen Orten für etwa 90% des Nennwerts gehandelt.

Warum alle in Panik USDC loswerden und den Preis stark gesenkt haben, ist verständlich. Aber lassen Sie uns versuchen zu verstehen, in welcher Situation wir uns aus fundamentaler Sicht befinden, was die Absicherung dieses Stablecoins betrifft.

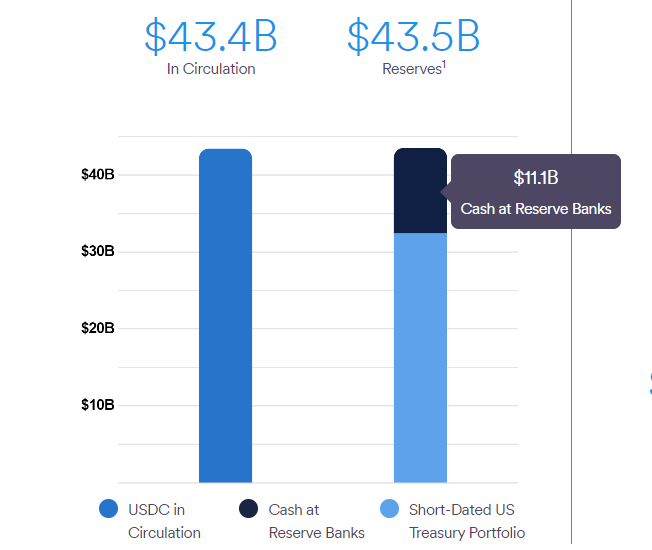

Nach den neuesten Informationen von der Circle-Website beliefen sich die Gesamtreserven am 9. März auf beeindruckende 43,5 Milliarden US-Dollar, davon 75% (32,4 Milliarden US-Dollar) auf kurzfristige US-Staatsanleihen – bezüglich dieser Mittel muss man sich offenbar keine Sorgen machen. Aber 11 Milliarden US-Dollar lagen auf Bankkonten, und laut Circle-Tweets befanden sich 3,3 Milliarden US-Dollar gerade im Silicon Valley Bank.

Wenn man es „direkt“ berechnet, machen die auf SVB-Konten blockierten Mittel 7,5% der Reserven aus – das ist keine geringe Summe. Aber wie oben diskutiert, sollte man dieses Geld nicht als „vollständig verloren“ betrachten.

Wenn man annimmt, dass zumindest 80% der Verpflichtungen der Bank angemessen durch Vermögenswerte abgesichert sind, kann das tatsächliche „Loch“ in der Bilanz von Circle nur ~1,5% betragen, was nicht mehr so bedrohlich aussieht. Angesichts der Tatsache, dass derzeit zuverlässige kurzfristige US-Treasury-Anleihen 5% Rendite bringen – kann man diese Summe allein aus Zinserträgen in vier Monaten zurückgewinnen.

Allerdings, wenn alle massiv anfangen, ihre USDC gegen Bargeld direkt bei Circle einzutauschen – dann könnte dieses „kleine Loch“ zu wachsen beginnen… Und die Letzten, die diesen Austausch vornehmen, könnten schon das Nachsehen haben – tatsächlich sind es Angst vor einem solchen Ergebnis, die zu diesen Bankstürmen führen (und in diesem Fall tritt Circle als eine Art Krypto-Bank auf).

Ist das wahrscheinlich?

Die Arbitrageure sollten mit Beginn der nächsten Arbeitswoche USDC schnell genug an die Bindung an 1$ zurückbringen (vielleicht nicht perfekt, aber die Abweichung sollte von 10% auf mindestens 1-2% reduziert werden). Gleichzeitig ist eine signifikante Reduktion der USDC-Marktkapitalisierung aufgrund der Arbeit von Arbitrageuren zu erwarten (die Token für $0,9 kaufen und sie bei Circle gegen echte US-Dollar tauschen werden).

Eine der Hauptfragen hier ist also, ob Circle ausreichend Geduld und Infrastruktur hat, um die erste Welle des Mittelabflusses zu überstehen und den Kryptoanlegern eine verständliche und transparente Vorstellung davon zu vermitteln, „was jetzt mit den Reserven passiert und was der Plan für die Zukunft ist“.

Das schlechtere Szenario für USDC-Inhaber könnte wie folgt aussehen: Circle erklärt, „Entschuldigung, es gibt ein Loch im Bilanz, daher setzen wir den Umtausch von USDC in Dollar aus – bis wir herausfinden, wie wir die Reserven fair aufteilen können“. Basierend auf unseren oben genannten Berechnungen bedeutet dies nicht automatisch, dass alle Gelder in USDC verloren sind (Circle verfügt über genügend echte Vermögenswerte), aber alle Arbitrage-Mechanismen werden im Moment zusammenbrechen – und die USDC-Notierungen werden noch deutlich unter 0,9 $ fallen.

Die Kurze Nachrichten zu das Thema:

CEO Circle verspricht 3,3 Milliarden Dollar von Mitteln freizugeben, um den USDC aufzukaufen. Quelle